外籍个人股息红利或将开征20%所得税,股权架构亟待调整丨贝斯哲

2018-09-21 10:34:00 来源:贝斯哲微信公众号 点击:

新《个人所得税法》的重大修改之一,是针对外籍个人的股息红利所得是否征税问题。

众所周知,虽2008年《企业所得税法》对外籍法人/机构从中国境内获得的股息红利开征10%预提所得税,但外籍个人则一直沿用了1994年财税字【1994】20号文《关于个人所得税若干政策问题的通知》第二条之规定,即“下列所得,暂免征收个人所得税:……(八)外籍个人从外商投资企业取得的股息、红利所得。”

修改后的《个人所得税法》第三条规定:“(三)利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。”其中并未针对外籍个人进行特别规定——当然,以此前惯例来说,未来或许会有单行条例出台。但就趋势来说,贝斯哲事业群认为,外籍个人的股息红利税收优惠取消的可能性很大。这实际上早在国发【2013】6号文时就已见端倪,2013年《国务院批准发展改革委等部门关于深化收入分配制度改革若干意见的通知》中曾要求:“加强个人所得税调节。取消对外籍个人从外商投资企业取得的股息、红利免征个人所得税等税收优惠。”

为何2013年国务院虽有通知,却迟迟未能实施?很简单,根据《立法法》的规定,涉及税种的设立、税率的确定和税收征收管理等税收基本制度,应由全国人大及其常委会以法律形式制定。国务院虽有原则性提倡,但因未经法定程序出台,也就因此无法实施。

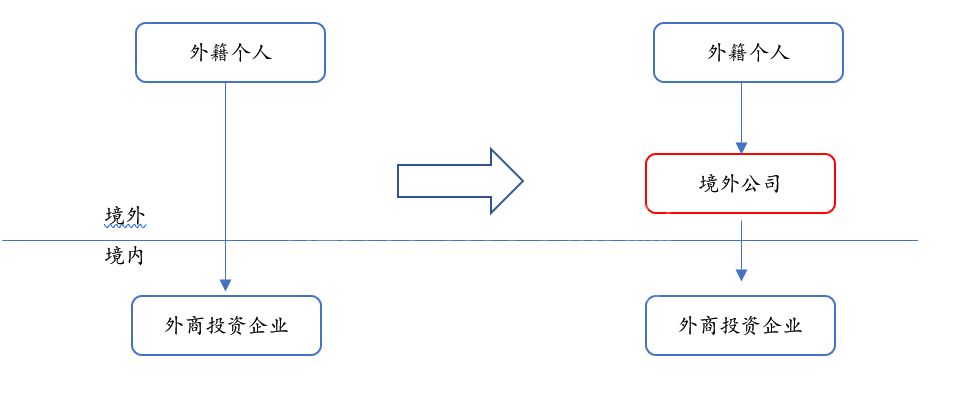

可以想见的是,一旦外籍个人股息红利开征20%所得税,原有的一些境外个人投资者,出于税收规划考量,就一定面临股权架构的调整问题,需在境外个人与已设境内外资企业之间架设一层境外公司作为新的投资方,以利未来利润分配时按10%所得税率扣缴。

很多投资者会认为,在实际控制人并未发生变化的情形下,外籍个人将其对境内外资企业的股权转让给自己控制下的境外公司,无需缴纳所得税。

然,根据国税总局公告2015年第48号《关于企业重组业务企业所得税征收管理若干问题的公告》及财税【2009】59号《关于企业重组业务企业所得税处理若干问题的通知》等规定,除非重组各方适用特殊性税务处理,否则均应按一般性税务处理规定进行,即“收购方取得股权或资产的计税基础应以公允价值为基础确定。”

那么,有适用特殊性税务处理的可能吗?

基本不可能,主体资格上就已经不符合财税【2009】59号文第五条及第七条对于特殊性税务处理的规定,即“非居民企业向其100%直接控股的另一非居民企业转让其拥有的居民企业股权,没有因此造成以后该项股权转让所得预提税负担变化……”这里的主体是指非居民企业,外籍个人就其法律性质来说是非居民个人而非企业,单就这一点已经无法操作。

既如此,外籍个人要想将其持有的外资企业转由境外公司控制,只能进行一般性税务处理,这就需要特别注意所谓“公允价值”的认定,即结合企业净资产的构成、企业资本公积与盈余公积的处理、不动产的增值等各项因素进行考量与规划,以避开明明是左口袋转右口袋,最后却要缴一大笔税负的可能。

相关热词搜索:

上一篇:个税改革如何影响你的“钱袋子”

下一篇:干货来了!企业经营法律风险60项提示